El sector asiático del camarón puede enfrentarse a su mayor reto desde el brote de síndrome de mortalidad temprana (SME), que tuvo lugar en 2011

Así lo prevé Rabobank en sus perspectivas para el segundo semestre, publicadas hoy. El nuevo informe sugiere que los bajos precios continuados de la gamba, combinados con una reducción de la disponibilidad de harina de pescado, debido a una caída de los desembarques de peces forrajeros relacionada con El Niño, va a hacer que los márgenes sean extremadamente estrechos en toda la cadena de valor de la acuicultura, siendo los criadores de gambas los más afectados

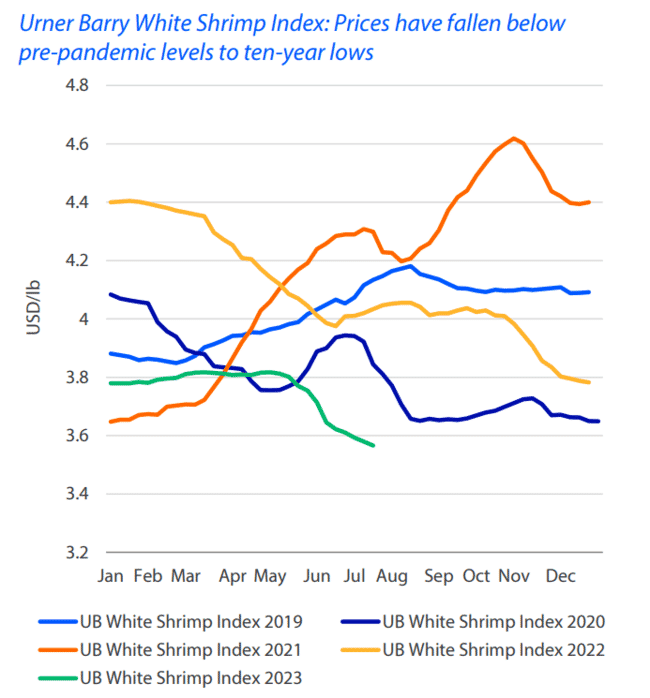

Como señala el informe, la demanda de gambas en EE.UU. y Europa ha experimentado un fuerte descenso en los últimos seis meses, debido a la inflación y la recesión económica. Mientras tanto, en China -donde se preveía que se disparara, tras la reciente eliminación de las restricciones de cierre- no ha repuntado tanto como se preveía, dejando a los proveedores atrapados con existencias almacenadas.

La demanda de gambas en EE.UU. y Europa ha experimentado una fuerte caída en los últimos seis meses, debido a la inflación y las recesiones económicas

Y Rabobank predice que es probable que los precios caigan aún más, debido a una mayor caída de la demanda de China, combinada con el continuo crecimiento de la producción de Ecuador, y el informe sugiere que el sector del camarón asiático podría estar enfrentando su período más difícil desde que el brote inicial del síndrome de mortalidad temprana (SME) afectó a la región en 2011.

En Asia, según el informe, "prácticamente toda la industria está operando con pérdidas por kilogramo vendido"

La línea verde indica los precios de 2023 en dólares por libra © Urner Barry, Rabobank

"Es el peor año desde 2020 por la caída de la demanda. China apuntaló el mundo a finales de 2022 y en el primer trimestre de 2023, pero a medida que avanzaba 2023 resultó que los chinos gastaban menos de lo previsto. La economía no se está abriendo tan rápido como pensábamos y están experimentando deflación", explica el autor principal del informe, Gorjan Nikolik.

Para colmo de males, la economía china se está desplomando

Para colmo de males, los minoristas han tardado en responder al debilitamiento de la demanda.

"Lo realmente preocupante es que las piezas de los minoristas se han mantenido planas, lo que está impidiendo una recuperación de la demanda en Europa y Norteamérica", señala Nikolik.

El resultado es que los productores -especialmente en Asia- están reduciendo fuertemente sus inversiones en reproductores y postlarvas.

"Indonesia, que se dirige al mercado estadounidense, ya ha reducido la producción en un 20 por ciento en H1; Vietnam -que vende a Europa y EE.UU.- redujo la producción en un 20-30 por ciento; India no ha reducido la producción -parece que no recibieron el mensaje a tiempo, pero ahora las importaciones de reproductores han caído en un 40 por ciento-, lo que podría significar un colapso en la producción de camarones de la India en H2", señala Nikolik.

El crecimiento continuado de la producción ecuatoriana -que aumentó un 19% interanual durante el primer semestre- está agravando el descenso de los precios en granja de las gambas en todo el mundo.

"Ecuador creó la mayor parte de la sobreoferta: como no experimentó la caída del 1S, ya que el 70 por ciento de su stock se destina a China, sigue creciendo. Por último, están reduciendo su tasa de crecimiento, del 25% al 12%, pero siguen creciendo y Ecuador registrará probablemente una tasa de crecimiento del 12-15% este año con respecto al año pasado. El escenario de pesadilla [para los productores asiáticos] es que Ecuador empiece a dirigirse a los mercados europeo y estadounidense, en lugar de confiar en China", advierte Nikolik.

Sin embargo, existe un mercado de exportación para los productos ecuatorianos

Hay, sin embargo, una posibilidad de que las cosas mejoren - pero no hasta 2024, según Nikolik.

"Los productores ecuatorianos están viendo cómo se hunden los precios y se dan cuenta de que no pueden bombear más volumen al mercado. Si los minoristas bajan el precio y Ecuador e India producen menos, podría mejorar la situación, pero va a ser difícil y la mayor parte del sector perderá dinero", explica.

"El precio del salmón se ha desplomado y los productores ecuatorianos se están dando cuenta de que no pueden bombear más volumen al mercado

El salmón se mantiene fuerte

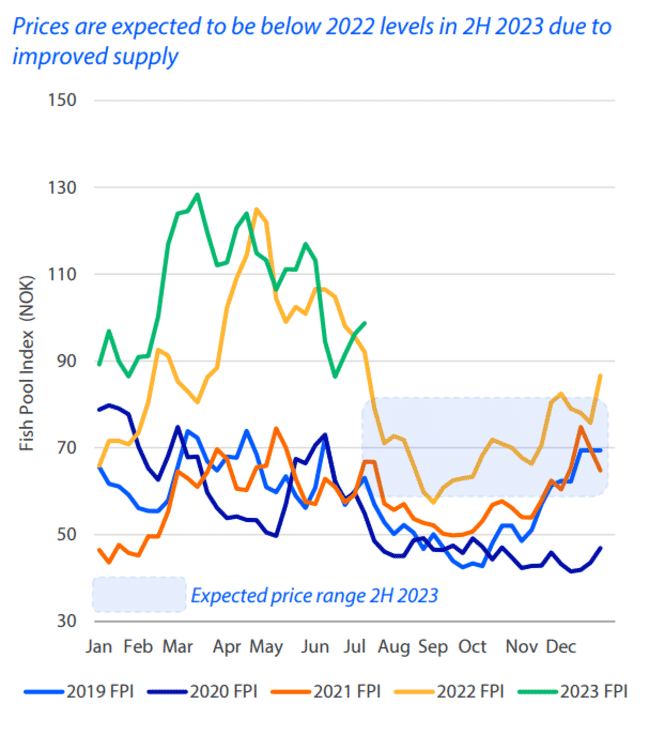

Mientras tanto, las perspectivas para el sector del salmón, tras seis meses de excelentes precios en el 1S, parecen mucho más optimistas.

"El salmón noruego se mantiene fuerte, pero la mayoría del sector perderá dinero", explica

"El sector del salmón noruego ha vivido uno de los periodos más rentables de su historia. Aunque desde entonces se ha producido una corrección en los precios del salmón, siguen siendo altos en comparación con los niveles históricos, debido en parte a la contracción del sector. La cría de salmón en Noruega -así como en Escocia, las Islas Feroe e Islandia- es la parte más rentable de toda la industria acuícola mundial en estos momentos", explica Nikolik.

Sin embargo, tal y como señala el informe, en Noruega, el 25% de estos beneficios se destinará al programa gubernamental del impuesto sobre la renta de los recursos, que se aprobó el mes pasado pero que entró en vigor con carácter retroactivo a partir del 1 de enero. Como señala el informe, esto significará que el 47% de los beneficios de las empresas salmoneras se perderán en impuestos. Sin embargo, aún no se ha aclarado si esto afectará a los sistemas en tierra, en alta mar o de confinamiento cerrado. Además, los partidos de la oposición han prometido revocar el impuesto si llegan al poder en las elecciones de 2025, añade el informe

La zona sombreada marca el precio previsto para H2 2023 © Fish Pool, Kontali, Rabobank

Los impactos de El Niño

La llegada de un fuerte fenómeno de El Niño , que ha provocado la cancelación de la temporada de pesca de la anchoveta peruana, ha creado una gran preocupación por la escasez -y por tanto el aumento del precio- de la harina de pescado.

El fenómeno de El Niño ha provocado una gran preocupación por la escasez -y por tanto el aumento del precio- de la harina de pescado

La oferta de harina de pescado de este año va a disminuir en más de 500.000 toneladas y el precio de la harina de pescado peruana es ahora de 2.000 dólares por tonelada y es probable que suba pronto, según Nikolik. Y, a raíz de la escasez de aceite de pescado y el aumento de precios a $ 5500 por tonelada, en H1 2023 desde $ 1800 en H1 2021 - que realmente podría dar un impulso a las empresas que desarrollan ingredientes de alimentos acuícolas alternativos, tales como harina de insectos, proteínas unicelulares y aceites de algas.

"Se da más urgencia a la producción de alimentos acuícolas alternativos, tales como harina de insectos, proteínas unicelulares y aceites de algas

"Da más urgencia a toda esa gente que está escalando; el sector realmente lo necesita"

reflexiona Nikolik

Sin embargo, añade que la forma exacta en que El Niño afectará a los suministros de alimentos acuícolas en los próximos uno o dos años es objeto de especulación

"No podemos predecir el futuro, pero podemos fijarnos en la última vez que ocurrió -en 2014-, que fue uno de los cuatro mega El Niños que se han producido desde 1990", dice Nikolik.

"Lo que ocurrió después fue interesante. el 30-60 por ciento de la biomasa de anchoveta peruana se cosecha la mayoría de los años. Pero, cuando no se captura, para la siguiente temporada los peces crecen y, en 2014, esto dio lugar a una biomasa muy grande en la temporada siguiente y a una cuota de 2,5 millones de toneladas de las que se capturó el 97 por ciento. Parece probable que esta vez ocurra algo similar", explica.

Nikolik también señala que El Niño podría tener algunos beneficios en términos de producción de otras materias primas clave para la alimentación animal.

"Desde un punto de vista más positivo, los precios de la soja están bajando; Brasil va a tener una cosecha récord; hay menos demanda en China; así que los costes generales de algunos alimentos acuícolas podrían ser similares", señala.

Sin embargo, como observa Nikolik, algunas especies y regiones se verán más afectadas que otras, dependiendo de si los proveedores son capaces de formular piensos con un menor contenido en harina de pescado, ya que a los asiáticos quizá les cueste más adaptarse. Además, El Niño puede tener otras repercusiones

"El Niño también puede aumentar el riesgo de inundaciones en Ecuador, lo que podría cambiar totalmente el suministro global. Mientras tanto, en Chile, existe el riesgo de que más floraciones de algas afecten al sector del salmón. Éstas pueden materializarse o no, pero aún así añaden dificultad al año", señala.

"Después de dos años muy buenos, van a ser unos meses muy complicados, y puede que empeoren antes de mejorar", concluye Nikolik.

"Después de dos años muy buenos, van a ser unos meses muy complicados, y puede que empeoren antes de mejorar", concluye Nikolik